La seconda economia planetaria colpita da una storica e preoccupante bolla speculativa con conseguenze difficili da pronosticare

di Eduardo Garzòn

La storica caduta della borsa cinese dovrebbe preoccupare molto di più di quanto stia avvenendo. In fondo stiamo parlando della seconda economia più grande a livello internazionale, una delle poche al mondo che in anni di crisi economica internazionale ha continuato a crescere a ritmi elevati e agendo da locomotrice per buona parte del pianeta, e che ha un potenziale di destabilizzazione per l’economia mondiale decine di volte superiore a quello della Grecia.

Tutto è iniziato alla fine dell’anno scorso. Il governo cinese, abituato a tassi di crescita economica travolgenti, non vide con buon occhio che l’economia cinese stesse rallentando nell’anno 2014 (segnò la sua crescita più bassa degli ultimi 25 anni), così ideò un piano per dare impulso alla crescita: iniezioni statali di enormi quantità di captale alle borse con il fine di apportare alle imprese già molto indebitati nuove fonti di finanziamento. L’obiettivo era gli indici di borsa, stagnanti dal 2009, aumentassero in forma graduale ma costante.Tuttavia, quello che hanno ottenuto è stato l’inizio di un rally del mercato azionario che ha creato una delle più grandi bolle nella storia.

Ciò che sicuramente non saputo ben valutare il governo cinese è stato l’impatto che il contesto internazionale avrebbe avuto sulle sue borse. Per farla breve, alla fine del 2014 la Banca Centrale Europea (Bce) già stava tessendo la sua nuova strategia di espansione quantitativa, il Quantitative easing, consistito nell’inondare i mercati finanziari di denaro per stimolare l’economia europea. A causa dell’enorme influenza della Bce, molte altre banche centrali si sono viste obbligate ad applicare misure fatte di iniezioni di denaro per non ritrovarsi spazzati via dalla decisione dell’Eurozona. Così facendo, tra dicembre 2014 e febbraio 2015 17 banche centrali di differenti paesi hanno messo in atto misure di stimolazione monetaria inondando ancor più i mercati finanziari con “denaro facile”. Ciò significava che sulla maggior parte del pianeta gli operatori economici avevano moltissima più facilità ad indebitarsi, cioè si stava aggiungendo benzina al fuoco.

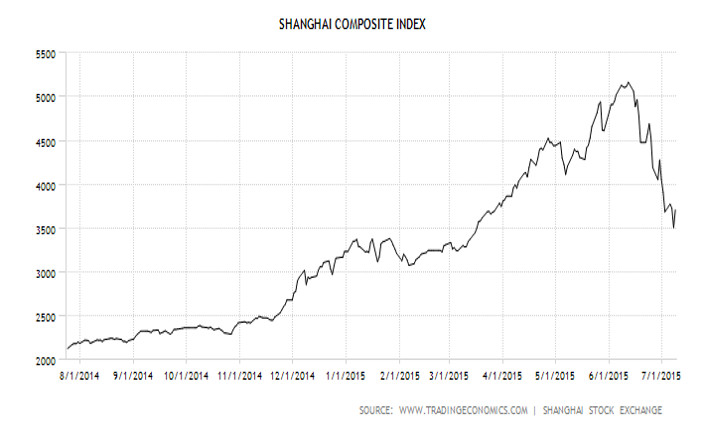

L’effetto congiunto della decisione di Pechino e del contesto di facilitazioni all’indebitamento ha avuto come conseguenza l’origine della bolla speculativa sulle piazze cinese, che si può vedere nel grafico allegato.

Quando c’è la possibilità di fare un buon affare e allo stesso tempo avere possibilità di chiedere denaro a basso costo, la gente fa la fila per investire, indebitandosi molto se necessario. L’idea è comprare a basso costo per vendere a caro prezzo, e dato che questo movimento è realizzato da molti investitori, il prezzo delle azioni tende ad aumentare, in modo che resta garantito che il prezzo del titolo acquistato aumenterà col passar del tempo. Si crea un circolo virtuoso che stimola nuovi investitori a partecipare alla borsa. Mentre la bolla continua a crescere, si guarda solo alle aspettative di guadagnare denaro. Si stima che oltre 90 milioni di piccoli investitori cinesi, la maggior parte con scarse conoscenze su temi finanziari, hanno partecipato all’ondata di investimenti in cerca di denaro facile e veloce.

Le bolle speculativa appaiono quando l’attività finanziaria, pensata in origine per lubrificare l’attività produttiva, di allontana da questa ad alta velocità. Il corso normale degli avvenimenti dovrebbe essere che la borsa aumenti allo stesso ritmo con cui aumenta la produzione, le vendite e i profitti delle imprese in essa quotate.

Ma se la borsa aumenta molto più rapidamente di questi indicatori di economia reale, significa che si sta producendo una bolla, e che il valore di mercato è una finzione che non ha a che vedere con la produzione reale delle imprese.

Questo è quanto è iniziato ad accadere alla fine del 2014: gli indici azionari di Shenzhen e Shanghai sono saliti anche se i profitti di molte aziende erano pari a zero o addirittura negati. In conclusione, la bolla stava prendendo forma. Tra il gennaio 2014 e lo scorso 6 giugno lo Shanghai Composite Index è salito al 142% e quello di Shenzhen quasi del 200%.

Ma tutte le bolle scoppiano, perché si basano su una finzione e non sulla realtà. Arriva un momento in cui il circolo virtuoso che provoca un aumento dei prezzi si ferma e torna indietro, diventando un circolo vizioso che spinge i prezzi verso il basso. Dal momento che non c’è business acquistando azioni e rivendendole dopo, gli investitori vanno in panico e si affrettano a vendere le loro azioni anche a prezzi molto bassi. La conseguenza logica è che le vendite aumentano e i prezzi scendo. E quello che è successo a partire dallo scorso 15 di giugno.

Da allora il Composite Index di Shanghai ha perso il 31% del suo valore, quello di Shenzhen il 38%. 1429 società, ossia il 51% delle quotizzate, ha sospeso la quotazione delle azioni per evitare ulteriori perdite (in Cina ciò è facilitato dalla legislazione in materia che obbliga alla sospensione se in un giorno il valore scende al di sotto del 10%). Anche le borse di Giappone, Australia e Hong Kong sono state colpite, registrando una caduta rispettivamente del 3,1, del 2 e del 6%.

L’allarme a Pechino è scattato lunedì scorso, consapevole che diverse settimane in caduta non possono essere un evento passeggero ma lo scoppio di una bolla speculativa senza precedenti. Le misure adottare dal governo cinese sono di enormi dimensioni (e molte di esse impensabili nell’economia dei mercati occidentali):

1) ha obbligato i grandi brokers a comprare azioni per un valore di 17.395 milioni di euro a un prezzo superiore a quello di mercato (se la gente vuole vendere a 100, che acquistino a 110, per esempio, facendo sì che i prezzi non scendano), con l’obiettivo di fermare l’esplosione a costo di spingere tali operatori a registrare perdite milionarie. In fondo questo è ciò che è accaduto negli Stati Uniti nel crack del ’29 e no ha avuto alcun successo;

2) ha varato una legge che permettono alle compagni assicurative di investire anche sul mercato perché agiscano da contrappeso nella caduta della borsa;

3) ha proibito ai grandi azionisti (quelli che hanno più del 5% del capitale sociale di una società) e ai manager di vendere titoli delle proprie società per ridurre il volume di vendite e la conseguente caduta dei prezzi. Il divieto resterà vigente per i prossimi 6 mesi;

4) ha sospeso nuove quotazioni in borsa;

5) ha proibito alle imprese statali di ridurre la propria esposizione al mercato obbligandogli ad affrontare la situazione e soffrire perdite se necessario;

6) ha sollecitato la Banca Popolare di Cina ad iniettare più di 80.000 milioni di dollari sul mercato interbancario, per non fermare le transazioni finanziarie, e in acquisto di azioni (soprattutto di piccole imprese) per tentare di far rinvigorire gli indici.

Misure eccezionali per una situazione eccezionale. Anche se è presto per sapere se otterranno i frutti sperati, perché i veloci alti-bassi della borsa possono dar luogo a confusione. Ciò che è chiaro è che la situazione di panico ha colpito già le mercati azionari di altri paesi, e che l’effetto contagio potrà essere ancora maggiore.

Sicuramente se queste condizioni si fossero prodotte in una economia di libero mercato (più interconnessa ad altre economie simili e con simili caratteristiche), sarebbe più facile fare previsioni. Ma le leggi e le istituzioni cinesi sono molto particolari e ciò rende molto difficile qualsiasi pronostico.

L’unico insegnamento chiaro che possiamo trarre, per ora, è che il governo cinese non ha poi così tanto controllo e potere sulla sua economia, come sempre manifestato. Sembra che le catene che i poteri politici cinesi hanno imposto al libero mercato non sono poi così forti da mantenere contenuta “la bestia”.

Fonte: lamarea.com (traduzione di Marina Zenobio)